Tutte le novità della Legge di Bilancio 2022 per quel che riguarda i bonus edilizi: dalle proroghe di Superbonus 110%, Bonus Ristrutturazioni, Bonus Facciate con declassamento aliquota al 60%, fino alle regole su prezzari e cessione del credito.

Indice degli argomenti:

- Aliquote e scadenze per il Superbonus 110%

- Altri bonus edilizi

- Proroga dello sconto in fattura e cessione del credito

- I software di Namirial sempre a servizio dei professionisti

Proroghe e modifiche per Superbonus e bonus edilizi

La legge 234 del 31 dicembre 2021 pubblicata nell’ultima Gazzetta Ufficiale del 2021, cd. Legge di Bilancio 2022 o Manovra Finanziaria 2022, ha apportato svariate modifiche agli articoli 119, 121 e 122-bis del Decreto Rilancio (DL 34/2020 ) in relazione al Superbonus 110%, alla scelta delle opzioni alternative e ai nuovi adempimenti per contrastare le frodi fiscali, riprendendo i contenuti presenti del Decreto Anti-frodi (DL 157/2021), che di fatto viene abrogato mantenendo validi gli atti e i provvedimenti adottati e fatti salvi gli effetti prodottisi ed i rapporti giuridici sorti sulla base del medesimo fino al 31 dicembre 2021.

Nella Legge di Bilancio 2022, tra l’altro:

- si confermano le proroghe per Ecobonus, Sismabonus, Bonus mobili e Bonus verde.

- viene prorogato anche il Bonus Facciate ma cambia la riduzione dell’aliquota che dal 90% passa al 60%;

- viene introdotto il nuovo Bonus Barriere Architettoniche.

Aliquote e scadenze per il Superbonus 110%

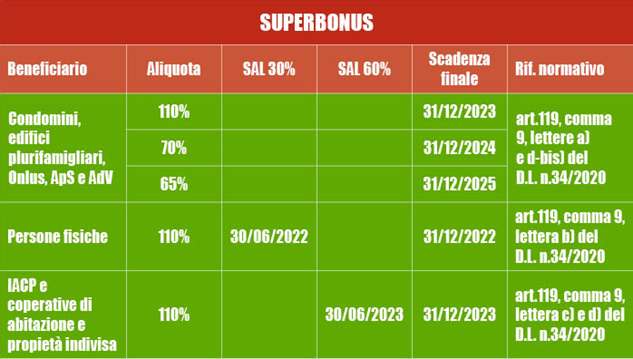

Il Superbonus viene confermato ma con alcune modifiche che riguarderanno la tipologia di interventi, i beneficiari e l’aliquota fiscale che in taluni casi si abbasserà.

Per i lavori effettuati su condomini ed edifici plurifamiliari da due a quattro unità immobiliari possedute da una persona o più persone fisiche, compresi quelli effettuati su edifici oggetto di demolizione e ricostruzione di cui all’articolo 3, comma 1, lettera d), del DPR 380/2001 e per le onlus, la detrazione fiscale sarà al:

- 110% fino al 31 dicembre 2023 (fino al 31 dicembre 2025 per le aree terremotate);

- 70% per il 2024;

- 65% per il 2025.

Per i lavori effettuati da persone fisiche sulle villette e in generale edifici unifamiliari, la detrazione resta al 110% fino al 31 dicembre 2022, purché entro il 30 giugno sia stato raggiunto il SAL del 30% degli interventi previsti.

Per gli IACP (istituti autonomi case popolari) e le cooperative di abitazione a proprietà indivisa, la proroga è fissata al 2023, a condizione che il SAL di fine giugno raggiunga l’obiettivo del 60% dei lavori (in caso contrario la detrazione sarà valida solo fino al 30 giugno 2023).

Per gli interventi effettuati da onlus, associazione di promozione sociale, organizzazioni di volontariato è confermata la detrazione al 110% fino al 31 dicembre 2023.

Per gli interventi effettuati da associazioni e società sportive dilettantistiche su spogliatoi e affini è confermata la detrazione al 110% fino al 30 giugno 2022.

Per gli interventi nei territori colpiti da eventi sismici dal 1° aprile 2009 con stato di emergenza, la detrazione resta al 110% per le spese sostenute entro il 31 dicembre 2025.

Le proroghe valgono anche per interventi trainati e per l’installazione di impianti solari fotovoltaici e colonnine di ricarica dei veicoli elettrici. La detrazione – per le spese sostenute dal 1° gennaio 2022 è ripartita in quattro quote annuali di pari importo.

Altri bonus edilizi

Per quanto concerne gli altri bonus edilizi, viene prorogato fino al 2024 il Bonus Ristrutturazioni (al 50% fino a un tetto di spesa di 96mila euro) e l’Ecobonus ordinario (al 65% con tetti di spesa variabili a seconda dei lavori).

Il Bonus Mobili è esteso al 50% fino a 10mila euro ed è concesso per il solo 2022, mentre scende a 5mila euro nel 2023 e 2024.

Infine, restano fino al 2024 anche il Bonus Verde al 36% fino a un tetto di spesa di 5mila euro ed il Bonus Facciate (ridotto però al 60%, senza tetto di spesa).

Per il 2022 è prevista una nuova detrazione per eliminazione barriere architettoniche pari al 75%:

- per edifici unifamiliari o unità immobiliari su un tetto di spesa da 50mila euro;

- per edifici plurifamiliari fino a 40mila euro (moltiplicati per il numero delle unità immobiliari – composti da 2 a 8 unità) e fino a 30mila euro per edifici con più di 8 unità.

Proroga dello sconto in fattura e cessione del credito

La legge di Bilancio 2022 ha esteso la possibilità di usufruire dello sconto in fattura e della cessione del credito d’imposta e ha previsto alcune semplificazioni in ordine agli adempimenti collegati. In particolare, oltre a confermare i due meccanismi anche per le spese sostenute nel 2022, 2023, 2024 e, per il solo Superbonus 110%, nel 2025, il legislatore ha provveduto a estendere le due opzioni ai nuovi bonus riguardanti i box auto e le barriere architettoniche, nonché ad eliminare il visto di conformità per i piccoli lavori.

Sarà quindi possibile utilizzare le opzioni alternative fino al 31 dicembre 2024 per interventi di:

- recupero del patrimonio edilizio;

- efficienza energetica;

- adozione di misure antisismiche;

- installazione di impianti fotovoltaici;

- interventi per il superamento o l’eliminazione di barriere architettoniche.

Con l’introduzione delle disposizioni anti-frodi, anche per gli interventi diversi dal Superbonus, quando si opta per cessione o sconto, rimane l’obbligo di richiedere asseverazione e visto di conformità a un soggetto abilitato. Questo vale sempre in caso di Superbonus e Bonus Facciate, mentre per gli altri bonus solo se i lavori non rientrano nel regime dell’edilizia libera e l’importo supera i 10 mila euro.

Novità dell’ultima ora è che Superbonus e tutti gli altri tipi di interventi saranno soggetti a nuovi vincoli: la cessione del credito sarà limitata ad un solo passaggio.

Questo significa che:

- il beneficiario della detrazione potrà cedere il credito ad altri soggetti, banche e intermediari finanziari, ma questi non potranno cederlo a loro volta;

- i fornitori che praticano lo sconto in fattura potranno recuperare lo sconto sotto forma di credito di imposta e cederlo una sola volta ad altri soggetti, banche o intermediari finanziari, ma questi ultimi non potranno cederlo a loro volta.

Tutti i contratti stipulati violando queste regole saranno considerati nulli.

La bozza inoltre stabilisce che i crediti che al 7 febbraio 2022 sono stati già ceduti, potranno essere oggetto esclusivamente di una ulteriore cessione.

La Manovra ha anche definito con precisione quali listini considerare per l’attestazione della congruità delle spese per gli interventi di ristrutturazione, Sismabonus, anche in versione super, e bonus facciate.

La legge di Bilancio, in particolare, ha specificato che per tali bonus (come precedentemente previsto per il Superbonus 110%) per determinare la congruità dei prezzi, è possibile fare riferimento ai prezzari individuati dal decreto del 6 agosto 2020 (decreto Requisiti), ossia i prezzari DEI, Regionali e delle province autonome o, nel caso in cui i prezzari non riportino le voci relative agli interventi o parte degli interventi da eseguire, i prezzi indicati nell’Allegato I del suddetto D.M. 6 agosto 2020.

Per tutti i bonus, quindi anche per il Superbonus, per talune categorie di beni, sarà possibile fare riferimento anche ai valori massimi che verranno stabiliti in appositi decreti del ministero della Transizione ecologica.

Nelle more dell’adozione dei predetti decreti la congruità delle spese dovrà essere determinata facendo riferimento ai:

- prezzi riportati nei prezzari predisposti dalle regioni e dalle province autonome;

- listini ufficiali o ai listini delle locali camere di commercio, industria, artigianato e agricoltura ovvero, in difetto;

- prezzi correnti di mercato in base al luogo di effettuazione degli interventi.

I software di Namirial sempre a servizio dei professionisti

La dimostrazione delle congruità delle spese è una delle tematiche più delicate nel pur complesso panorama normativo che incornicia il Superbonus 110%: si deve prestare attenzione ed evitare errori ricordando che l’asseveratore, per ogni stato di avanzamento lavori, si troverà a dover raccogliere le fatture di tutti i soggetti, verificarne la congruità e accertarsi, auspicabilmente, che la somma di tutti gli importi non ecceda i massimali di spesa previsti.

È chiara quindi la necessità, a tutela dei beneficiari delle detrazioni, di utilizzare strumenti sicuri e che permettano di seguire la pratica nella sua complessità fin dall’inizio per garantirne il miglior risultato possibile, anche in vista di controlli futuri.

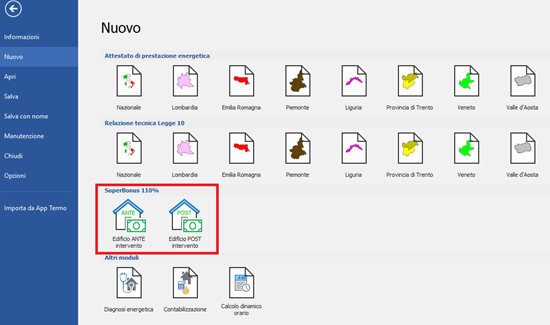

Con Termo e Regolo di Namirial il professionista potrà predisporre la sua pratica Superbonus 110% grazie alle funzionalità dei due software che lo guideranno passo passo tra le varie procedure di calcolo e le verifiche contenute nell’articolo 119 del DL Rilancio, fino ad arrivare a redigere un computo metrico.

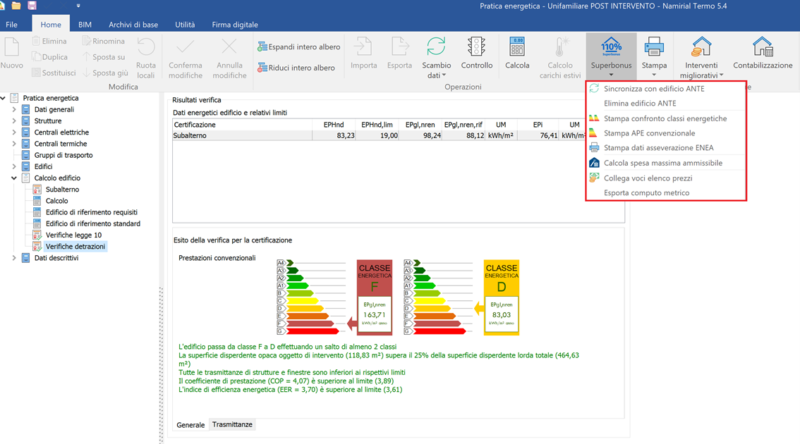

Termo è la soluzione Namirial per gestire interamente le pratiche di Superbonus 110%, dalle verifiche di legge per l’ottenimento dei permessi a quelle più specifiche per l’accesso alle detrazioni e il raggiungimento del miglioramento di due classi energetiche. Termo include le funzionalità specifiche per edifici unifamiliari e condomini in modo da poter trattare qualsiasi intervento, dalla demolizione e ricostruzione alle ristrutturazioni più semplici.

Il modulo di certificazione consente di generare facilmente APE per alloggi singoli e soprattutto APE convenzionali per i condomini e per i singoli alloggi.

Inoltre, è possibile estrapolare con facilità tutti i dati necessari per la compilazione delle asseverazioni nel portale Enea.

Il software Namirial Termo è integrato con Namirial Regolo. Attraverso lo scambio dati è possibile generare automaticamente il computo metrico degli interventi relativi al Superbonus 110%, analizzati con Termo.

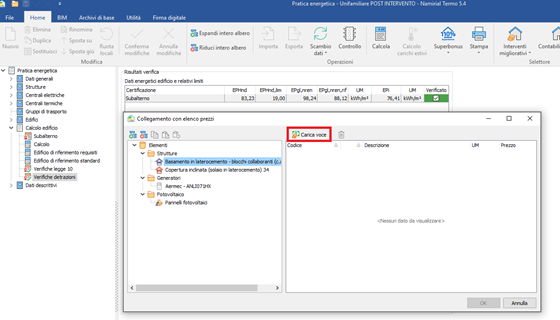

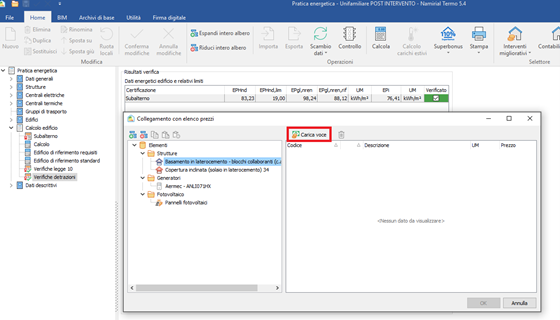

Cliccando su “Collega voci elenco prezzi” si apre una nuova finestra nella quale troviamo gli interventi analizzati ai quali, cliccando su “Carica voce”, possiamo associare la voce di elenco prezzi, presa dal prezzario regionale o DEI.

Completata l’associazione di tutti gli interventi con le voci corrispondenti dell’elenco prezzi siamo pronti per esportare il computo metrico su Namirial Regolo, sul quale lavorare.

Completato il computo sarà possibile produrre il documento e ottenere la stampa delle spese e detrazioni per il Superbonus. In questa fase, inoltre, si ha la possibilità di effettuare in automatico il confronto delle spese totali effettive con quelle massime ammissibili.

Grazie ai software Namirial, quindi, si hanno a disposizione strumenti semplici, completi e integrati per gestire rapidamente qualsiasi pratica di SuperBonus 110%.

4/1/2022

Legge di Bilancio: le principali misure per l’edilizia

Pubblicata in Gazzetta Ufficiale, la nuova Legge di Bilancio è entrata in vigore il primo gennaio. Confermati i bonus casa con una prospettiva triennale. Ok a Superbonus anche per le villette senza tetto ISEE. Posticipati anche cessione del credito e sconto in fattura

- Superbonus e Bonus Casa

- Barriere architettoniche

- Bollette, Rinvio sugar e plastic tax

- Taglio tasse, fondo clima, Investimenti pubblici, Investimenti privati e imprese

La Legge di Bilancio, pubblicata nella Gazzetta Ufficiale del 31 dicembre 2021 conferma le proroghe per tutti i bonus per l’edilizia e la possibilità di fruire di cessione del credito e sconto in fattura posticipati al 31 dicembre 2025 per gli interventi legati al Superbonus e al 31/12/2024 per gli altri bonus edilizi. Ricordiamo che il Decreto Anti Frode ha introdotto, per tutti i bonus (con esclusione dei lavori che rientrano in edilizia libera e quelli che non superano i 10.000 euro), l’obbligo di presentare visto di conformità e asseverazione della congruità di prezzi.

Superbonus e Bonus Casa

La detrazione fiscale del superbonus al 110% è prorogata per le persone fisiche e i condomini fino al 31 dicembre 2023, poi si riduce al 70% nel 2024, fino ad arrivare al 65% nel 2025. Stesse detrazioni per onlus, organizzazioni di volontariato e per i lavori di demolizione e ricostruzione di edifici. Anche gli IACP potranno usufruire del bonus 110% fino al 31/12/23, purché al 30 giugno 2023 sia stato realizzato il 60% dei lavori. Il bonus al 110% per l’edilizia destinato a villette unifamiliari viene prorogato per tutto il 2022 ed è stato eliminato il tetto ISEE fino a 25.000 euro, a patto che al 30 giugno sia stato completato il 30% dei lavori.

Le proroghe sono confermate sia per interventi trainanti che per quelli trainati tra cui l’installazione di pannelli fotovoltaici e colonnine per la ricarica di auto elettriche.

Il Sismabonus 110% è prorogato al 31 dicembre 2025 per la ricostruzione nei crateri post sisma, per eventi accaduti a partire dal 1 aprile 2009.

Gli altri bonus per la casa – ecobonus al 65%, bonus ristrutturazione al 50%, bonus verde al 36%, sisma bonus, bonus mobili ed elettrodomestici – sono stati confermati per 3 anni, fino al 2024. Anche il bonus facciate è stato prorogato ma l’aliquota passa dal 90 al 60%.

Barriere architettoniche

Per gli interventi per l’abbattimento delle barriere architettoniche oltre al superbonus 110% come intervento trainato, è stata introdotta una nuova detrazione del 75% in cinque quote annuali di pari importo per l’installazione di ascensori e montacarichi, sia nei condomini che nelle villette, con un tetto di spesa variabile da 30.000 a 50.000 euro a seconda della tipologia di abitazione/condominio.

2/11/21

La legge di Bilancio a 30 miliardi. Da bonus a taglio tasse, la Manovra espansiva di Draghi

Approvata dal consiglio dei ministri, oltre 23 miliardi sono in deficit. All’interno anche un pezzo di riforma del fisco, interventi per la mitigazione del rincaro delle bollette, il taglio dell’Iva su determinati prodotti e il rinvio di plastic e sugar tax. Via libera anche a un decreto per l’attuazione del Pnrr: obiettivo è raggiungere altri 8 target del Piano nazionale di ripresa e resilienza. In tutto sono 51 i target – 13 sono già raggiunti – che devono essere conseguiti entro il 31 dicembre

di Tommaso Tetro

La Legge di Bilancio 2022 è stata approvata dal consiglio dei ministri. La Manovra di Mario Draghi continua sulla linea espansiva, per un valore complessivo di 30 miliardi; di questi, oltre 23 sono infatti in deficit. Le risorse finanzieranno bonus, sgravi fiscali e taglio delle tasse su cui si trovano 12 miliardi il primo anno. All’interno anche un pezzo di riforma del fisco, interventi per la mitigazione del rincaro delle bollette, il taglio dell’Iva su determinati prodotti e il rinvio di plastic e sugar tax. Agli ammortizzatori sociali vanno oltre 4,5 miliardi, alle pensioni 1,5. La casella sanità se ne ritrova 4 di miliardi. E poi ancora misure su Pubblica amministrazione e banche.

Poche ore prima, un altro consiglio dei ministri ha approvato un decreto per l’attuazione del Pnrr: obiettivo è raggiungere altri 8 target del Piano nazionale di ripresa e resilienza. In tutto sono 51 i target – 13 sono già raggiunti – che devono essere conseguiti entro il 31 dicembre di quest’anno

Gli obiettivi sono distinti tra riforme e investimenti. I 51 traguardi sono divisi in 24 investimenti e 27 riforme da adottare. Entrando nel dettaglio, relativamente agli investimenti ne risultano già definiti 5. Per tutti i restanti sono state già avviate le procedure di realizzazione. Per quel che riguarda le riforme, ne sono state definite 8, pari al 30% del totale; per le altre 19 è già in corso il procedimento di approvazione.

La mappa delle principali misure di nostro interesse della prossima legge di Bilancio

Superbonus

Complessivamente sono 37 i miliardi destinati all’edilizia, di cui 15 solo per il superbonus. La detrazione fiscale del superbonus al 110% è prorogata fino al 31 dicembre 2023, poi si riduce fino ad arrivare al 65% nel 2025. La detrazione, si legge nella bozza all’esame del Cdm, “spetta anche per le spese sostenute entro il 31 dicembre 2025, nella misura del 110 per cento per quelle sostenute entro il 31 dicembre 2023, del 70 per cento per quelle sostenute nell’anno 2024 e del 65 per cento per quelle sostenute nell’anno 2025”.. Il bonus al 110% per l’edilizia destinato a villette unifamiliari viene prorogato per altri sei mesi, dal 30 giugno al 31 dicembre, ma con un tetto Isee di 25mila euro. Chi inizia i lavori con un’aliquota non passerà a quelle inferiori nel corso dell’intervento. Via libera alla proroga chiesta dal ministero dei Beni culturali ma la percentuale nel 2022 scende dal 90% al 60%. Confermato anche il bonus verde e quello per i mobili.

Bollette

Al fine di contenere gli effetti degli aumenti dei prezzi nel settore elettrico e del gas naturale nel primo trimestre 2022, l’Autorità di regolazione per energia, reti e ambiente (Arera) provvede a ridurre le aliquote relative agli oneri generali di sistema fino a concorrenza dell’importo di 2.000 milioni di euro che a tal fine sono trasferiti alla Cassa per i servizi energetici e ambientali entro il 15 febbraio 2022′.

Rinvio sugar e plastic tax

Confermato il rinvio al 2023, con uno stanziamento di 650 milioni, per plastic tax e sugar tax. L’aggio sulla riscossione per le operazioni successive al primo gennaio sarà posto interamente a carico dello Stato.

Taglio tasse

La dotazione prevede un pacchetto da 8 miliardi per l’avvio della riforma fiscale e sarà affidata al parlamento che, nell’esame della legge di bilancio, dovrà decidere come intervenire. Gli interventi dovranno concentrarsi su aliquote Irpef, riduzione del cuneo fiscale e taglio Irap. Le decisioni verranno inserire come emendamento alla manovra al termine dell’esame in Parlamento.

Fondo clima

E’ istituito, nello stato di previsione del ministero della Transizione ecologica, un Fondo da 840 milioni per ciascuno degli anni dal 2022 al 2026 destinato al finanziamento di interventi a favore di soggetti privati e pubblici, volti a contribuire al raggiungimento degli obiettivi stabiliti nell’ambito degli accordi internazionali sul clima e tutela ambientale ai quali l’Italia ha aderito.

Investimenti pubblici

Vengono stanziati circa 70 miliardi per gli investimenti delle amministrazioni centrali e locali dal 2022 al 2036: le risorse sono destinate al completamento delle infrastrutture ferroviarie, per le metropolitane delle grandi aree urbane, per le infrastrutture autostradali già avviate e per la loro manutenzione straordinaria e messa in sicurezza, nonché interventi per la tutela del patrimonio culturale e per l’edilizia scolastica. Vengono stanziate risorse per il Giubileo di Roma e per le Olimpiadi di Milano-Cortina. Viene aumentata la dotazione del Fondo di Sviluppo e Coesione per il periodo 2022-2030 con complessivi 23,5 miliardi. Sono rifinanziati con circa 6 miliardi gli interventi per la ricostruzione privata delle aree colpite dal sisma in Centro Italia.

Investimenti privati e imprese

Per quanto riguarda gli investimenti immobiliari privati, gli incentivi al 50% e al 65% e le relative maggiorazioni sono prorogati fino al 2024 alle medesime aliquote. Gli incentivi al 110% sono estesi al 2023 per i condomini e gli IACP, con riduzione al 70% nel 2024 ed al 65% nel 2025. Per le altre abitazioni, l’incentivo al 110% è esteso per il secondo semestre del 2022 per le abitazioni principali di persone fisiche con la previsione di un tetto Isee. Gli incentivi per le facciate sono confermati anche nel 2023 con una percentuale agevolata pari al 60%. Sono prorogate e rimodulate le misure di Transizione 4.0 fino al 2025. Vengono rifinanziati il Fondo di Garanzia Pmi (per 3 miliardi di euro), la cosiddetta ‘Nuova Sabatini’ e le misure per l’internazionalizzazione delle imprese. La possibilità di trasformare le Deferred Tax Assets (DTA) in crediti di imposta viene estesa fino al 30 giugno 2022, con la medesima percentuale e un tetto massimo per singola operazione.

Articolo aggiornato

Consiglia questo approfondimento ai tuoi amici

Commenta questo approfondimento