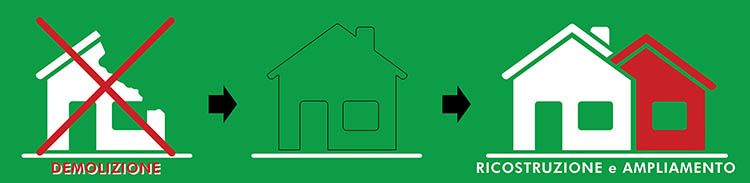

Il Superbonus spetta anche per gli interventi di demolizione e ricostruzione, con o senza ampliamento, inquadrabili nella categoria della ristrutturazione edilizia, finalizzati al miglioramento antisismico e all’efficientamento energetico. Vediamo le varie casistiche: dagli immobili vincolati ai centri storici, dai magazzini alle autorimesse e unità collabenti

Indice degli argomenti:

- Le diverse fattispecie d’interventi agevolabili

- Ristrutturazione edilizia e deroghe alle distanze

- Centri storici ed edifici vincolati

- Interventi antisismici con demolizione e ricostruzione

- Demolizione e ricostruzione con ampliamento

- Lavori iniziati e in corso d’opera

- “Unità collabenti” (categoria catastale F/2)

- Magazzini e depositi (categoria catastale C/2)

- Stalle, scuderie, rimesse, autorimesse (categoria catastale C/6)

- Supersismabonus per l’acquisto di case antisismiche

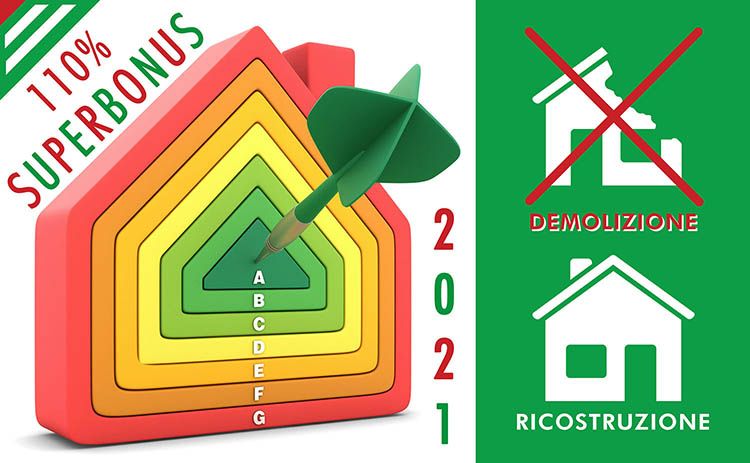

Il Superbonus – introdotto dal Decreto Rilancio (Dlgs 34/2020) – permette, a fronte di interventi finalizzati alla riqualificazione energetica (ecobonus) ed alla messa in sicurezza sismica dell’edificio (sismabonus), una detrazione pari al 110% delle spese. Rientrano in questa famiglia di lavori anche gli interventi di demolizione e ricostruzione, con o senza ampliamento, inquadrabili nella categoria della ristrutturazione edilizia.

Il Decreto Semplificazioni (DL 76/2020) modifica e amplia la definizione di “ristrutturazione edilizia” (art. 3 comma 1, lett. d) contenuta nel Testo Unico dell’Edilizia (DPR 380/2001), comprendendo ora quei lavori che non rispettano la sagoma, il sedime o la volumetria originaria dell’edificio demolito.

Vediamo tra le tipologie di interventi agevolabili rientranti nella definizione d’intervento di demolizione e ricostruzione, le diverse casistiche: dagli immobili vincolati ai centri storici (zona omogenea A), dai magazzini o depositi alle autorimesse e unità collabenti, fino a cosa fare nel caso i lavori siano cominciati prima dell’entrata in vigore del bonus (1° luglio 2020).

Le diverse fattispecie d’interventi agevolabili

L’articolo 119 del Dlgs 34/2020 (cd. decreto Rilancio) introduce una detrazione pari al 110% delle spese relative a specifici interventi di efficienza energetica (anche attraverso interventi di demolizione e ricostruzione) e di misure antisismiche sugli edifici (anche per la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici). La detrazione è ripartita dagli aventi diritto in 5 quote annuali di pari importo e in quattro quote annuali di pari importo per la parte di spesa sostenuta nel 2022.

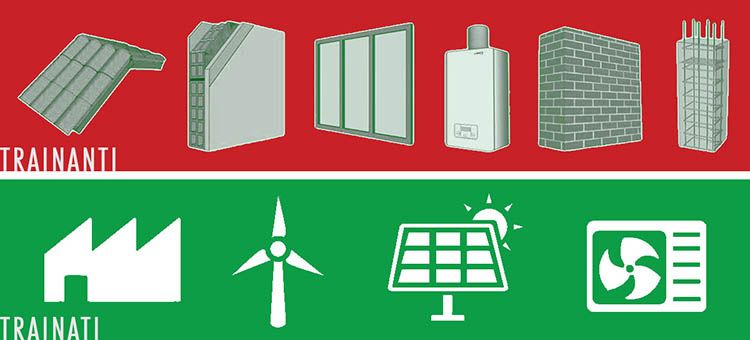

Il superbonus spetta anche per gli interventi trainati (se eseguiti congiuntamente ad almeno uno di quelli trainanti), relativi all’efficientamento energetico (ecobonus), nei limiti di spesa previsti dalla legislazione vigente per ciascun intervento, nonché (norma introdotta alla legge di bilancio 2021) quelli finalizzati alla

eliminazione delle barriere architettoniche, aventi ad oggetto ascensori e montacarichi, alla realizzazione di ogni strumento che, attraverso la comunicazione, la robotica e ogni altro mezzo di tecnologia più avanzata, sia adatto a favorire la mobilità interna ed esterna all’abitazione per le persone portatrici di handicap in situazione di gravità, anche ove effettuati in favore di persone di età superiore a sessantacinque anni, per l’installazione delle colonnine di ricarica dei veicoli elettrici, per l’installazione di impianti solari fotovoltaici anche su strutture pertinenziali agli edifici.

Per gli interventi diversi da quelli che danno diritto al superbonus restano applicabili le agevolazioni già previste dalla legislazione vigente in materia di riqualificazione energetica. Se l’intervento realizzato ricade in diverse categorie agevolabili, il contribuente potrà avvalersi di una sola delle predette agevolazioni.

Qualora, invece, si realizzino più interventi riconducibili a diverse fattispecie agevolabili, il contribuente potrà fruire di ciascuna agevolazione, nell’ambito di ciascun limite di spesa, a condizione che siano distintamente contabilizzate le spese riferite ai diversi interventi e siano rispettati gli adempimenti specificamente previsti in relazione a ciascuna detrazione.

Per i requisiti di accesso al Superbonus, si rimanda alla circolare n. 24/E del 2020 dell’Agenzia delle Entrate dove sono illustrati i necessari chiarimenti volti a definire in dettaglio l’ambito dei soggetti beneficiari, la natura degli immobili interessati e degli interventi agevolati e, in generale, gli adempimenti a carico degli

operatori.

Ristrutturazione edilizia e deroghe alle distanze

La circolare n. 24/E precisa che il Superbonus spetta anche a fronte di interventi realizzati mediante demolizione e ricostruzione inquadrabili nella categoria della “ristrutturazione edilizia” ai sensi dell’articolo 3, comma 1, lettera d), del d.P.R. 6 giugno 2001, n. 380.

Il Decreto Semplificazioni (DL 76/2020) amplia la definizione di ristrutturazione edilizia (art. 3 comma 1, lett. d, del TUE modificata), che ora ammette “interventi di demolizione e ricostruzione di edifici esistenti con diversa sagoma, prospetti, sedime, caratteristiche planivolumetriche e tipologiche, con le innovazioni necessarie per l’adeguamento alla normativa antisismica, per l’applicazione della normativa sull’accessibilità, per l’installazione di impianti tecnologici e per l’efficientamento energetico. L’intervento può prevedere altresì, nei soli casi espressamente previsti dalla legislazione vigente o dagli strumenti urbanistici comunali, incrementi di volumetria anche per promuovere interventi di rigenerazione urbana”.

Costituiscono inoltre ristrutturazione edilizia gli interventi volti al ripristino di edifici, o parti di essi, eventualmente crollati o demoliti, attraverso la loro ricostruzione, purché sia possibile accertarne la preesistente consistenza. Rimane fermo che, con riferimento agli immobili sottoposti a tutela (ai sensi del Codice dei beni culturali e del paesaggio di cui al D. Lgs. 22 gennaio 2004, n. 42), nonché a quelli ubicati nelle zone omogenee A, gli interventi di ristrutturazione devono mantenere la sagoma, prospetti, sedime e caratteristiche planivolumetriche e tipologiche dell’edificio preesistete, nonché la volumetria.

Gli edifici preesistenti – oggetto di demolizione e ricostruzione – devono risultare “legittimamente” ubicati rispetto ad altri immobili, in posizione tale da non rispettare specifiche norme in materia di distanze (ivi comprese quelle contenute nel d.m. 1444/1968), di guisa che non ne sarebbe consentita l’edificazione ex novo. In questi casi, la ricostruzione è possibile in deroga alle norme in questione, e quindi col mantenimento delle distanze preesistenti se non è possibile la modifica dell’originaria area di sedime e purché l’edificio originario fosse stato “legittimamente” realizzato.

Al fine di verificare la legittima realizzazione dell’immobile preesistente, soccorre la previsione dell’articolo 9-bis del Testo unico, anch’essa inserita dal dlgs 76/2020, laddove è indicata la documentazione da cui ricavare lo “stato legittimo” di un edificio (di regola consistente nel titolo edilizio sulla base del quale esso è stato realizzato, ovvero da quello relativo all’ultimo intervento che ha subito).

In questi casi sono consentiti gli “incentivi volumetrici eventualmente riconosciuti per l’intervento”, anche fuori sagoma e con il superamento dell’altezza massima dell’edificio demolito, purché sia sempre rispettata la distanza preesistente. Questa previsione deve intendersi come riferita non a qualsiasi incremento volumetrico, che possa accompagnare l’intervento di demolizione e ricostruzione, ma solo a quelli aventi carattere di “incentivo”, ad esempio, perché attribuiti in forza di norme di “piano casa” ovvero aventi natura premiale per interventi di riqualificazione.

Centri storici ed edifici vincolati

Quanto al regime degli edifici vincolati ai sensi del dlgs n. 42/2004, si è già sottolineato che la soluzione adottata dal decreto legge n. 76/2020 per assicurare la loro tutela è stata quella di escludere che possano qualificarsi come ristrutturazione edilizia gli interventi comportanti una loro demolizione e ricostruzione non solo nei casi in cui ne sia modificata la sagoma (come previsto nella disciplina previgente), ma anche nei casi di mutamenti del sedime, dei prospetti e delle caratteristiche planivolumetriche e tipologiche.

Sotto tale profilo, il regime degli edifici in questione si atteggia in modo “speculare” rispetto a quello degli edifici non vincolati, nel senso che ciò che per questi ultimi ricade nella definizione di ristrutturazione comporta invece per i primi l’applicazione del regime delle nuove costruzioni.

Altrettanto non può dirsi per gli edifici ubicati nelle zone omogenee A di cui al DM 1444/1968 e in zone a queste assimilate dai piani urbanistici comunali, nei centri storici ovvero nelle aree di particolare pregio storico o architettonico. Qui, gli interventi di demolizione e ricostruzione sono consentiti solo nell’ambito di piani urbanistici di recupero e di riqualificazione particolareggiati comunali, fatte salve le previsioni della pianificazione territoriale, paesaggistica e urbanistica vigente e i pareri degli enti preposti alla tutela.

Tale inciso fa innanzitutto salva la validità di eventuali disposizioni di leggi regionali, che consentano, anche per le aree in questione, interventi di ristrutturazione edilizia mediante demolizione e ricostruzione anche con limiti meno stringenti di quelli individuati dall’art. 3 del testo unico per gli edifici vincolati ex d.lgs. n. 42/2004. Inoltre, la clausola di “salvezza” in discorso consente di ritenere ammissibili anche per gli edifici ubicati in dette zone le variazioni imposte dalla normativa antisismica, energetica, sull’accessibilità etc., ferme restando, come è ovvio, le valutazioni delle Amministrazioni competenti in ordine alla compatibilità degli interventi con il regime eventualmente previsto per i medesimi edifici.

La clausola conferma, altresì, la legittimità delle eventuali previsioni degli strumenti urbanistici (sia generali che attuativi) con cui si consentano, anche per le zone A e assimilate e per i centri storici, interventi di ristrutturazione edilizia mediante demolizione e ricostruzione entro limiti meno stringenti di quelli ordinariamente stabiliti dalla norma primaria in esame (fermi restando in ogni caso gli ulteriori limiti rivenienti da altre norme del testo unico).

Interventi antisismici con demolizione e ricostruzione

Si tratta di interventi antisismici per la messa in sicurezza statica delle parti strutturali di edifici o di complessi di edifici collegati strutturalmente, di cui all’art. 16-bis, comma 1, lett. i ), del TUIR, le cui procedure autorizzatorie sono iniziate dopo il 1° gennaio 2017, relativi a edifici ubicati nelle zone sismiche 1, 2 e 3 di cui all’ ordinanza del Presidente del Consiglio dei ministri n. 3274 del 20 marzo 2003, inclusi quelli dai quali deriva la riduzione di una o due classi di rischio sismico, anche realizzati sulle parti comuni di edifici in condominio (commi da 1-bis a 1- sexies).

Il superbonus spetta anche per l’acquisto delle case antisismiche e per la realizzazione di sistemi di monitoraggio strutturale continuo a fini antisismici, eseguita congiuntamente ad uno degli interventi di cui ai citati commi da 1-bis a 1-septies nel rispetto dei limiti di spesa previsti per tali interventi.

La richiamata circolare 24/E dell’Agenzia delle entrate specifica che gli importi massimi di spesa ammessi al superbonus sono pari a:

- 96.000 euro, nel caso di interventi realizzati su singole unità immobiliari. Il limite di spesa ammesso alla detrazione è annuale e riguarda il singolo immobile. L’ammontare massimo di spesa ammessa alla detrazione va riferito all’unità abitativa e alle sue pertinenze unitariamente considerate, anche se accatastate separatamente;

- 96.000 euro moltiplicato per il numero delle unità immobiliari di ciascun edificio, per gli interventi sulle parti comuni di edifici in condominio.

Dal 1° luglio 2020 al 30 giugno 2022 per gli interventi sopra citati, in caso di cessione del credito ad un’impresa di assicurazione e di contestuale stipula di una polizza che copre il rischio di eventi calamitosi, la detrazione per i premi delle assicurazioni aventi per oggetto il rischio di eventi calamitosi stipulate relativamente a unità immobiliari ad uso abitativo (articolo 15, comma 1, lettera f-bis), del testo unico delle imposte sui redditi, DPR 917/1986) spetta nella misura del 90 per cento.

A tale riguardo l’Agenzia delle entrate ha precisato che la detrazione per i premi assicurativi non può essere ceduta in quanto l’articolo 121 del decreto Rilancio richiama gli interventi antisismici dell’articolo 16 del decreto-legge n.63 del 2013 e del comma 4 dell’articolo 119. In sostanza quindi, l‘impresa di assicurazione potrà acquisire il credito corrispondente al sismabonus ma non il credito corrispondente alla detrazione spettante per il premio assicurativo.

Gli interventi antisismici possono essere effettuati su tutte le unità abitative, anche in numero superiore alle due unità in quanto, l’unico requisito richiesto è che tali unità si trovino nelle zone sismiche 1, 2 e 3.

Demolizione e ricostruzione con ampliamento

La circolare n. 24/E del 2020 precisa che l’agevolazione spetta anche a fronte di interventi realizzati mediante demolizione e ricostruzione inquadrabili nella categoria della “ristrutturazione edilizia” ai sensi dell’articolo 3, comma 1, lett. d) del d.P.R. 6 giugno 2001, n. 380, “Testo unico delle disposizioni legislative e regolamentari in materia edilizia”.

A seguito della modifica normativa intervenuta (Decreto Semplificazioni), gli interventi di demolizione e ricostruzione, sono ricompresi nella definizione di ristrutturazione edilizia (lettera d) del comma 1 dell’articolo 3 del d.P.R. n. 380 del 2001), anche se non viene rispettata la sagoma e il sedime originari dell’edificio demolito, e anche se l’intervento prevede un incremento volumetrico consentito dalle disposizioni normative urbanistiche o dagli strumenti urbanistici comunali.

Questo vale per l’adeguamento alla normativa antisismica, per l’applicazione della normativa sull’accessibilità, per l’istallazione di impianti tecnologici e per l’efficientamento energetico.

Ne consegue che laddove l’intervento di demolizione e ricostruzione in oggetto rientri tra quelli di ristrutturazione edilizia, come risultante dal titolo amministrativo, e vengano effettuati interventi rientranti nel Superbonus o di recupero del patrimonio edilizio di cui all’articolo 16-bis del TUIR, l’Istante potrà fruire delle citate agevolazioni, nel rispetto di ogni altra condizione richiesta dalla normativa e fermo restando l’effettuazione di ogni adempimento richiesto (aspetti non oggetto della presente istanza di interpello).

L’ENEA precisa (faq n. 7) che nel caso di demolizione e ricostruzione con ampliamento, dalle spese sostenute a partire dal 1° luglio 2020 occorre scorporare le spese derivanti all’ampliamento.

Resta fermo che, ai fini del Superbonus, il miglioramento energetico deve essere dimostrato dall’Attestato di Prestazione Energetica (APE), di cui all’articolo 6 del decreto legislativo 19 agosto 2005, n. 192, ante e post intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata.

Lavori iniziati e in corso d’opera

Si può usufruire del Superbonus, nel caso di lavori iniziati nel 2019 e in corso d’opera?

L’Agenzia delle Entrate con la Risposta 88 del 08.02.2021, ricorda che, come evidenziato nella circolare n. 24/E del 2020, si potrà fruire del Superbonus solo per le spese sostenute nel 2020 e nel 2021, sempreché si tratti di interventi ammissibili e siano rispettati tutti i requisiti e gli adempimenti previsti dalla normativa agevolativa e dalla prassi.

In particolare, nel paragrafo 4 della citata circolare, è specificato che la detrazione è riconosciuta nella misura del 110 per cento, si applica alle spese sostenute, per interventi trainanti e trainati, dal 1° luglio 2020 al 31 dicembre 2021, indipendentemente dalla data di effettuazione degli interventi (la legge di Bilancio 2021, ha prorogato gli incentivi per tutti fino al 30 giugno 2022 e per gli IACP fino al 31 dicembre 2022. Il Superbonus dovrebbe inoltre essere confermato per tutto il 2023 nella prossima Legge di Bilancio, come da impegno del Governo nel PNRR ).

Ad esempio, un intervento ammissibile iniziato a luglio 2019, con pagamenti effettuati sia nel 2019 che nel 2020 e 2021, consentirà la fruizione del Superbonus solo con riferimento alle spese sostenute nel 2020 e 2021, sempreché si tratti di interventi ammissibili e siano rispettati i requisiti previsti dalla norma agevolativa e dalla prassi.

Resta fermo che ai fini del Superbonus – il miglioramento energetico deve essere dimostrato dall’Attestato di Prestazione Energetica (A.P.E.), di cui all’articolo 6 del decreto legislativo 19 agosto 2005, n. 192, ante e post intervento, rilasciato da un tecnico abilitato nella forma della dichiarazione asseverata. Al riguardo, come chiarito dall’ENEA (faq n. 5), nel caso di lavori iniziati prima del 1° luglio 2020, l’A.P.E. ante intervento deve riferirsi alla situazione esistente alla data di inizio dei lavori.

“Unità collabenti” (categoria catastale F/2)

Nella circolare 8 luglio 2020 n. 19/E è stato ribadito che tali detrazioni spettano anche per le spese sostenute per interventi realizzati su immobili classificati nella categoria catastale F/2 (“unità collabenti“) in quanto, pur trattandosi di una categoria riferita a fabbricati totalmente o parzialmente inagibili, allo stato di rudere e non produttivi di reddito, gli stessi possono essere considerati come edifici esistenti, trattandosi di manufatti già costruiti e individuati catastalmente. In questo caso, si potrà beneficiare del Superbonus limitatamente alle spese sostenute per interventi antisismici dal 1° luglio 2020 al 30 giugno 2022.

Come chiarito nella circolare n. 30/E i principi sopraenunciati si applicano anche ai fini del Superbonus.

Pertanto, è possibile fruire del Superbonus anche relativamente alle spese sostenute per gli interventi realizzati su edifici classificati nella categoria catastale F/2 (“unità collabenti”) a condizione, tuttavia, che al termine dei lavori l’immobile rientri in una delle categorie catastali ammesse al beneficio (immobili residenziali diversi da A/1, A/8, A/9 e relative pertinenze).

Ai fini della verifica dei limiti di spesa, occorre considerare il numero delle unità immobiliari censite nel Catasto Fabbricati all’inizio dei lavori. In particolare, nel caso di interventi di cui al comma 4 dell’articolo 119, ai fini del Superbonus, la spesa ammissibile è di euro 96.000 per ciascuna delle unità immobiliari censite nel Catasto Fabbricati all’inizio dei lavori.

L’articolo 1, comma 66, lettera c) della legge di bilancio 2021 ha inserito nell’articolo 119 del decreto Rilancio, il comma 1-quater ai sensi del quale sono compresi fra gli edifici che accedono al Superbonus «anche gli edifici privi di attestato di prestazione energetica perché sprovvisti di copertura, di uno o più muri perimetrali, o di entrambi, purché al termine degli interventi, che devono comprendere anche quelli di cui alla lettera a) del comma 1 [dell’art. 119], anche in caso di demolizione e ricostruzione o di ricostruzione su sedime esistente, raggiungano una classe energetica in fascia A.».

Ai fini dell’ecobonus, inoltre, per gli edifici collabenti, nei quali l’impianto di riscaldamento non è funzionante, deve essere dimostrabile che l’edificio è dotato di impianto di riscaldamento rispondente alle caratteristiche tecniche previste dal d.lgs. 29 dicembre 2006, n. 311 e che tale impianto è situato negli ambienti nei quali sono effettuati gli interventi di riqualificazione energetica. Ciò in quanto, ai fini della predetta agevolazione gli edifici oggetto degli interventi devono avere determinate caratteristiche tecniche e, in particolare, devono essere dotati di impianti di riscaldamento.

Questa condizione è richiesta per tutte le tipologie di interventi agevolabili ad eccezione dell’installazione dei collettori solari per produzione di acqua calda e, dal 1° gennaio 2015, dei generatori alimentati a biomassa e delle schermature.

Magazzini e depositi (categoria catastale C/2)

L’Agenzia delle Entrate con la Risposta 168 del 10.03.2021, chiarisce che i Magazzini e Depositi appartenenti alla categoria catastale C/2, possono accedere alle detrazioni fiscali per la ristrutturazione edilizia con parziale o totale demolizione e ricostruzione, finalizzata alla sicurezza statica ed antisismica.

Laddove l’intervento di demolizione e ricostruzione rientri tra quelli di ristrutturazione edilizia di cui al citato articolo 3, comma 1, lettera d), del d.P.R. n. 380 del 2001, e tale circostanza risulti dal titolo amministrativo, e vengano effettuati interventi antisismici rientranti nel Superbonus su immobili esistenti, iscritti nel Catasto Fabbricati (C/2), l’Istante potrà fruire delle citate agevolazioni, nel rispetto di ogni altra condizione richiesta dalla normativa e fermo restando l’effettuazione di ogni adempimento richiesto (aspetti non oggetto della presente istanza di interpello).

Tuttavia, per poter beneficiare delle agevolazioni per gli interventi di riqualificazione energetica (articolo 14 del decreto legge n. 63), è necessario che gli edifici siano dotati di impianti di riscaldamento (cfr. circolare 8 luglio 2020 n. 19/E). Considerato, pertanto, che, le unità immobiliari oggetto degli interventi (magazzini o depositi) sono prive dell’impianto di riscaldamento le spese sostenute per l’efficientamento energetico non possono accedere al Superbonus.

Stalle, scuderie, rimesse, autorimesse (categoria catastale C/6)

L’Istante, comproprietario di un’unità immobiliare residenziale con relativo garage pertinenziale e di due unità immobiliari non residenziali (accatastate in C/2 e C/6) “attigue”, intende procedere alla demolizione e ricostruzione, “senza aumento di volumetria”, per ottenere una unica abitazione con relativa pertinenza.

L’Agenzia delle Entrate con la Risposta 242 del 13.04.2021, chiarisce che, se gli interventi di demolizione e ricostruzione rientrano tra quelli di ristrutturazione edilizia (di cui all’articolo 3, comma 1, lettera d, del d.P.R. n. 380 del 2001), come risultante dal titolo amministrativo, l’Istante potrà beneficiare del Superbonus

secondo le seguenti modalità:

- per gli interventi antisismici di cui al comma 4 dell’articolo 119, il limite di spesa è pari a 96.000 euro per ciascuna delle tre unità immobiliari che costituiscono l’edificio prima dell’inizio dei lavori (gli immobili classificati in C/2 e C/6 e l’abitazione con la relativa pertinenza, unitariamente considerate);

- per gli interventi di efficientamento energetico di cui ai commi 1 e 2 dell’articolo 119, il limite di spesa, riferito a ciascun intervento agevolabile (trainanti e trainati) è calcolato con riferimento solo all’unità abitativa, trattandosi dell’unica unità immobiliare dotata di impianto di riscaldamento.

Con riferimento agli interventi antisismici, si rileva che rientrano nell’ambito applicativo della disposizione tutti gli interventi funzionali all’adozione di misure antisismiche che dovranno essere oggetto di asseverazione rilasciata dal professionista abilitato ai sensi dell’articolo 119, comma 13, lettera b), del decreto Rilancio, dalla quale risulti l’efficacia dei lavori eseguiti ai fini dell’adozione di misure antisismiche riguardanti gli elementi strutturali dell’edificio in base alle disposizioni di cui al decreto del Ministero delle Infrastrutture e dei trasporti 28 febbraio 2017, n. 58 e successive modificazioni.

Supersismabonus per l’acquisto di case antisismiche

Il supersismabonus si applica anche alle spese sostenute dagli acquirenti delle cd. case antisismiche, vale a dire delle unità immobiliari facenti parte di edifici ubicati in zone classificate a rischio sismico 1, 2 e 3 (individuate dall’ ordinanza del Presidente del Consiglio dei ministri n. 3519 del 28 aprile 2006) oggetto di interventi antisismici effettuati mediante demolizione e ricostruzione dell’immobile da parte di imprese di costruzione o ristrutturazione immobiliare che entro 18 mesi dal termine dei lavori provvedano alla successiva rivendita (comma 1-septies).

L’Agenzia delle Entrate con la Risposta 190 del 17.03.2021, chiarisce che la detrazione riguarda l’acquisto di immobili su cui sono stati effettuati interventi edilizi (mediante demolizione e ricostruzione di interi fabbricati, anche con variazione volumetrica rispetto all’edificio preesistente, nei limiti consentiti dalle disposizioni normative urbanistiche, che determinino il passaggio a una o a due classi inferiori di rischio sismico) eseguiti da imprese di costruzione o ristrutturazione immobiliare che provvedano, entro 18 mesi dalla data di conclusione dei lavori, alla successiva alienazione dell’immobile.

La circolare 24/E dell’Agenzia delle entrate specifica che gli importi massimi di spesa ammessi al Superbonus, per l’acquisto delle case antisismiche, sono pari a 96.000 euro.

Con la circolare n. 30/E del 2020 è stato chiarito che, affinché gli acquirenti possano beneficiare del Superbonus per l’acquisto di case antisismiche, è necessario che i requisiti sussistano nel periodo di vigenza della norma. Conseguentemente, è necessario che l’atto di acquisto relativo agli immobili oggetto dei lavori sia stipulato entro il 30 giugno 2022.

Infine, nel rispetto di quanto disposto con il provvedimento del direttore dell’Agenzia delle entrate 8 agosto 2020, e 12 ottobre 2020, l’istante potrà essere cessionario del relativo credito.

Per approfondire:

- Agenzia delle Entrate, Circolare 24/E dell’8 agosto 2020

- Agenzia delle Entrate, Circolare 30/E del 22 dicembre 2020

- Agenzia delle Entrate, Provvedimento dell’8 agosto 2020

- Agenzia delle Entrate, Provvedimento del 12 ottobre 2020

- Decreto Rilancio, DL 19 maggio 2020, n. 34

- Decreto agosto, DL 14 agosto 2020, n. 104

- Legge di Bilancio 2021, Legge 30 dicembre 2020 n.178

- MISE, Decreto Asseverazioni Ecobonus

- MISE, Decreto requisiti Ecobonus

- MIT, Decreto Sismabonus

Consiglia questo approfondimento ai tuoi amici

Commenta questo approfondimento