Il visto di conformità è diventato obbligatorio per tutti i bonus edilizi (Superbonus, Ecobonus, Sismabonus), a partire dal 12 novembre in seguito all’uscita del decreto Antifrode. Vediamo insieme, oltre le principali novità, di sviscerarne tutte le caratteristiche

Indice degli argomenti:

- Le novità del decreto antifrode

- Quando è necessario: cessione e sconto

- Che cos’è il visto di conformità

- Chi è legittimato al rilascio del visto

- La documentazione da verificare per il rilascio del visto di conformità

- La comunicazione dell’opzione scelta

- Chi effettua l’invio della “Comunicazione” per la cessione o per lo sconto?

Ammontano a circa 950 milioni di euro le operazioni fraudolente legate ai bonus edilizi accumulate finora, cioè a poco più di un anno dalla nascita del Superbonus. Questo ha reso necessario un intervento del Governo con un provvedimento ad hoc, denominato Decreto Antifrodi (DL 157/2021), entrato in vigore il 12 novembre 2021.

Il decreto estende l’obbligo del visto di conformità, previsto finora in via esclusiva per il Superbonus in caso di cessione del credito o sconto in fattura, a tutti i bonus edilizi, dall’ecobonus al sismabonus. Inoltre, nel caso del Superbonus, l’obbligo del visto arriva a comprendere oltre allo sconto e cessione, anche la detrazione fiscale diretta al 110% in favore del beneficiario, a meno che la dichiarazione venga presentata direttamente dal contribuente o attraverso il sostituto d’imposta.

Un ulteriore strumento di contrasto alle frodi deriva dalla possibilità da parte dell’Agenzia delle Entrate, in caso di profili di rischio, di poter sospendere fino a 30 giorni, per opportuni controlli, l’efficacia delle comunicazioni su cessioni del credito o su sconti in fattura.

Seppur mosso da virtuosi principi, questa legge sta causando non pochi disagi, perché non fa distinzione tra chi si trova alla fine dei lavori o per chi è ancora all’inizio. Infatti, se la pratica di cessione o sconto non è ancora ultimata, va presentato il visto di conformità.

Proprio in questi giorni io stesso mi sono trovato ad affrontare il problema di dover possedere il visto di conformità su lavori legati a bonus edilizi, come il bonus facciate al 90% ed il bonus ristrutturazioni al 50%, su lavori già iniziati, che prima non lo prevedevano.

Così, mi sono messo all’opera per capire tempi, costi, procedure, documentazione e soprattutto a chi potevo rivolgermi per ottenerlo. Non avendo conoscenze dirette di professionisti abilitati a redigere il visto, mi sono rivolto ai CAF, ma purtroppo su Roma la situazione non è delle più rosee. La gran parte dei Centri Assistenza Fiscale da me contattati semplicemente non prevede questo servizio. Alcuni invece si stanno attrezzando per poter essere pronti in poche settimane. Davvero pochi, infine, quelli che sono già completamente operativi.

Le novità del decreto antifrode: visto per tutti i bonus

Il Decreto Antifrode (DL 157/2021) estende l’obbligo del visto di conformità, dal superbonus a tutti i bonus edilizi, ovvero per gli interventi di:

- ristrutturazione edilizia,

- recupero o restauro della facciata degli edifici,

- riqualificazione energetica,

- riduzione del rischio sismico,

- installazione di impianti solari fotovoltaici,

- infrastrutture per la ricarica di veicoli elettrici

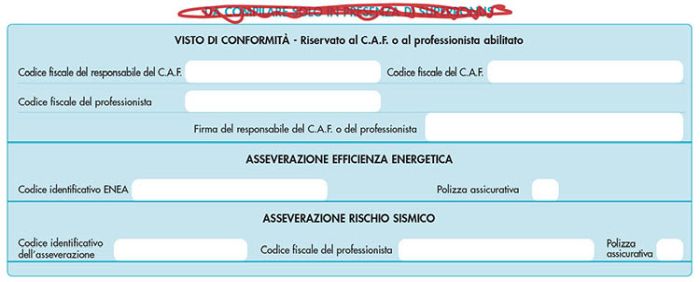

Contestualmente all’uscita del decreto legge, l’Agenzia delle Entrate ha approvato un nuovo modello, disponibile online, per la comunicazione delle opzioni per la cessione del credito o sconto in fattura. In pratica sparisce dalla prima pagina la scritta “Da compilare solo in presenza di superbonus”.

Il nuovo modello dispone in particolare alcune modifiche al provvedimento del Direttore dell’Agenzia delle entrate dell’8 agosto 2020 e a quello del 12 ottobre 2020 aggiornato il 21 luglio 2021 – e alle relative istruzioni e specifiche per la trasmissione telematica del modello di comunicazione e inserisce la richiesta necessaria per tutti i bonus edilizi, in cui sia prevista l’opzione per la cessione del credito o lo sconto in fattura, del “visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione d’imposta”.

Quando è necessario: cessione e sconto

Ai fini dell’opzione per lo sconto in fattura o per la cessione del credito, in aggiunta ai tradizionali adempimenti, è necessario acquisire il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto al Superbonus.

Il visto di conformità, così come modificato dal Decreto Anti-frodi, è ora obbligatorio in tutti quei casi che prevedono la cessione o lo sconto (art. 121, comma 2 del Decreto Rilancio), ovvero per gli interventi di:

- recupero del patrimonio edilizio (di cui all’art. 16 -bis, comma 1, lettere a) e b) , del testo unico delle imposte sui redditi, DPR 22 dicembre 1986, n. 917);

- efficienza energetica (di cui all’art. 14 del dlgs 63/2013 e ai commi 1 e 2 dell’articolo 119);

- adozione di misure antisismiche (di cui all’articolo 16, commi da 1 -bis a 1 -septies del dlgs 63/2013, e al comma 4 dell’articolo 119);

- recupero o restauro della facciata degli edifici esistenti, ivi inclusi quelli di sola pulitura o tinteggiatura esterna (di cui all’articolo 1, commi 219 e 220 , della legge 27 dicembre 2019, n. 160);

- installazione di impianti fotovoltaici (di cui all’articolo 16 -bis, comma 1, lettera h) del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, ivi compresi gli interventi di cui ai commi 5 e 6 dell’articolo 119 del presente decreto);

- installazione di colonnine per la ricarica dei veicoli elettrici (di cui all’articolo 16 -ter del dlgs 63/2013, e al comma 8 dell’articolo 119);

Per le spese relative agli interventi elencati, in caso di cessione del credito o sconto in fattura:

- il contribuente richiede il visto di conformità dei dati relativi alla documentazione che attesta la sussistenza dei presupposti che danno diritto alla detrazione

- i tecnici abilitati asseverano la congruità delle spese sostenute secondo le disposizioni dell’articolo 119 comma 13 -bis .

Con un decreto del Ministro della transizione ecologica di prossima uscita, che stabilirà i valori massimi per talune categorie di beni, si andranno a definire con maggior chiarezza i confini economici dell’asseverazione, da parte del tecnico abilitato, circa la congruità delle spese.

Che cos’è il visto di conformità

Il visto di conformità, conosciuto anche come “visto leggero”, introdotto nel nostro sistema tributario dal decreto legislativo n. 241 del 9 luglio 1997, costituisce uno dei livelli dell’attività di controllo sulla corretta applicazione delle norme tributarie, attribuito dal legislatore a soggetti estranei all’amministrazione finanziaria.

Il visto di conformità attesta, in base alla documentazione prodotta dal contribuente afferente l’intervento, la sussistenza dei presupposti che danno diritto alla detrazione d’imposta.

Il soggetto che rilascia il visto di conformità verifica che i professionisti incaricati abbiano rilasciato le asseverazioni e attestazioni, circa il rispetto dei requisiti energetici e/o antisismici, e che gli stessi abbiano stipulato una polizza di assicurazione della responsabilità civile, con massimale adeguato al numero delle attestazioni o asseverazioni rilasciate e agli importi degli interventi oggetto delle predette attestazioni o asseverazioni e, comunque non inferiore a 500.000 euro, come previsto dall’articolo 119, comma 14, del decreto-legge n. 34 del 2020.

Le verifiche da effettuare si risolvono in un mero controllo formale di tipo documentale, analogo a quello effettuato sulla documentazione prodotta dal contribuente ai fini del rilascio del visto di conformità sul Modello 730.

Chi è legittimato al rilascio del visto

Il visto di conformità è rilasciato ai sensi dell’articolo 35 del dlgs 9 luglio 1997, n. 241,dai soggetti indicati alle lettere a) e b), del comma 3 dell’articolo 3 del DPR 22 luglio 1998, n. 322, ovverosia:

- dottori commercialisti

- esperti contabili;

- consulenti del lavoro;

- Centri di Assistenza Fiscale (CAF)

- i soggetti iscritti, alla data del 30 settembre 1993, nei ruoli di periti ed esperti tenuti dalle camere di commercio, industria, artigianato e agricoltura per la sub categoria tributi, in possesso di diploma di laurea in giurisprudenza o in economia e commercio o equipollenti o diploma di ragioneria.

Il rinvio generico della norma all’articolo 32 del citato decreto legislativo n. 241 del 1997 determina che entrambe le tipologie di CAF (CAF dipendenti e CAF impresa) possano svolgere l’attività di assistenza fiscale ai fini dell’opzione per la cessione o per lo sconto di cui all’articolo 121 del decreto Rilancio.

Tenuto inoltre conto che l’articolo 3, comma 3, del citato d.P.R. n. 322 del 1998, si limita a prescrivere l’iscrizione del soggetto autorizzato negli albi ivi indicati, senza richiedere il contestuale esercizio della professione in forma di lavoro autonomo, con la risoluzione 28 luglio 2017, n. 103/E, è stata ammessa la possibilità che la dichiarazione possa essere predisposta e vistata dal professionista dipendente della società di servizi e trasmessa per il tramite dell’abilitazione della medesima società (ove quest’ultima sia inquadrabile fra le società di cui all’articolo 2 del D.M. 18 febbraio 1999).

Ne consegue che i tra i soggetti abilitati al rilascio del visto di conformità siano inclusi anche i professionisti iscritti nell’albo dei dottori commercialisti ed esperti contabili o nell’albo dei consulenti del lavoro, anche sprovvisti di partita IVA in quanto non esercenti in proprio attività libero professionale, dipendenti di una società di servizi (di cui all’articolo 2 del decreto n. 164 del 1999), abilitata alla trasmissione telematica delle dichiarazioni e delle comunicazioni e che, in tal caso, la trasmissione sia effettuata dalla menzionata società.

Sul sito internet dell’Agenzia delle entrate selezionando l’opzione “professionisti abilitati”, è possibile conoscere i nominativi dei professionisti abilitati all’apposizione del visto di conformità sulle dichiarazioni fiscali, conoscerne i dati personali, il luogo di svolgimento dell’attività e l’eventuale svolgimento dell’attività in forma associata ovvero l’utilizzo di società di servizi.

La documentazione da verificare per il rilascio del visto di conformità

Il Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili (CNDCEC) ha pubblicato un documento “Check list visto di conformità ecobonus e sismabonus” dove viene fornito un quadro d’insieme dei controlli che devono essere effettuati ai fini dell’apposizione del visto di conformità sull’apposita comunicazione da inoltrare all’Agenzia delle entrate per attestare la sussistenza dei presupposti che danno diritto alla detrazione d’imposta, nei casi di opzione per la cessione del credito d’imposta o per lo sconto in fattura.

I principali documenti da controllare e conservare ai fini del corretto rilascio del visto di conformità, da selezionare in base al caso specifico, sono:

- titolo di possesso o di detenzione dell’immobile,

- trasferimento dell’immobile mortis causa,

- possesso di redditi imponibili,

- abilitazioni amministrative richieste dalla vigente legislazione edilizia in relazione alla tipologia di lavori da realizzare (SCIA, CILA…),

- relazioni tecniche e asseverazioni preventive all’avvio dei lavori,

- prosecuzione di interventi iniziati in anni precedenti,

- comunicazione preventiva indicante la data di inizio dei lavori all’Azienda Sanitaria Locale,

- certificato catastale o domanda di accatastamento,

- atto di cessione dell’immobile o atto successivo,

- documenti comprovanti il sostenimento della spesa,

- bonifico bancario o postale attestante il pagamento delle fatture fiscali comprovanti il sostenimento della spesa,

- documentazione relativa alle spese il cui pagamento può non essere eseguito con bonifico,

- dichiarazione sostitutiva attestante il rispetto del limite massimo di spesa ammissibile,

- dichiarazione sostitutiva dalla quale risulti che il contribuente non fruisce di eventuali altri contributi riferiti agli stessi lavori o che le spese agevolate sono state calcolate al netto di tali eventuali altri contributi,

- specifica documentazione per le spese sulle parti comuni,

- ricevuta di trasmissione all’Enea della scheda descrittiva dell’intervento eseguito,

- asseverazione del rispetto dei requisiti tecnici degli interventi effettuati nonché della congruità delle spese sostenute in relazione agli interventi agevolati,

- polizza di assicurazione del professionista che redige l’asseverazione,

- consenso alla cessione del credito o sconto in fattura da parte del cessionariofornitore.

L’Agenzia delle Entrate esegue un’ulteriore verifica, e, in caso di esito positivo, dopo un paio di giorni rilascia la ricevuta definitiva.

La comunicazione dell’opzione scelta

L’esercizio dell’opzione, sia per gli interventi sulle singole unità che per gli interventi condominiali è comunicato in via telematica all’Agenzia delle Entrate, utilizzando il modello «Comunicazione dell’opzione relativa agli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica» approvato dal Provvedimento n.283847 dell’Ade dell’8 agosto 2020, successivamente modificato dal Provvedimento n. 326047 del 12 ottobre 2020, che ha definito le specifiche tecniche per la predisposizione e la trasmissione del modello stesso.

L’invio può avvenire:

- entro il 16 marzo dell’anno successivo a quello di sostenimento delle spese

- entro il 16 marzo dell’anno di scadenza del termine per presentare la dichiarazione dei redditi, in caso di esercizio dell’opzione per le rate residue non fruite in particolare, per gli interventi da Ecobonus al 110%, la «comunicazione» va inviata dopo il 5° giorno successivo al rilascio da parte dell’ENEA della ricevuta di avvenuta trasmissione dell’asseverazione.

L’ENEA trasmette all’Agenzia delle entrate i dati sintetici delle asseverazioni. Sulla base dei dati ricevuti l’Agenzia delle entrate verifica l’esistenza dell’asseverazione indicata nella «comunicazione», e rilascia, entro 5 giorni, una ricevuta che ne attesta la presa in carico o lo scarto, con l’indicazione delle motivazioni.

Per gli interventi eseguiti sulle parti comuni degli edifici, il condomino beneficiario della detrazione che cede il credito, se i dati della cessione non sono già indicati nella delibera condominiale, comunica tempestivamente all’amministratore del condominioo al condomino incaricato l’avvenuta cessione del credito e la relativa accettazione da parte del cessionario, indicando, oltre al proprio codice fiscale, l’ammontare del credito ceduto e il codice fiscale del cessionario.

A sua volta l’amministratore del condominio o i condomino incaricato comunica ai condòmini che hanno effettuato l’opzione il protocollo telematico della «comunicazione».

Chi effettua l’invio della “Comunicazione” per la cessione o per lo sconto?

Con riferimento agli interventi eseguiti sulle parti comuni degli edifici che danno diritto al Superbonus, la «comunicazione» per la cessione del credito o per lo sconto sul corrispettivo, può essere inviata, esclusivamente mediante i canali telematici dell’Agenzia delle entrate:

- 1. dal soggetto che rilascia il visto di conformità (solo da tale soggetto nei casi di cui l’opzione è esercitata per le rate residue non fruite delle detrazioni)

- 2. dall’amministratore del condominio, direttamente oppure avvalendosi di un intermediario. Se non sussiste l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto, la «comunicazione» è inviata da uno dei condòmini a tal fine incaricato.

In tali casi, il soggetto che rilascia il visto, mediante apposito servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate, è tenuto a verificare e validare i dati relativi al visto di conformità e alle asseverazioni e attestazioni.

Con riferimento agli interventi eseguiti sulle unità immobiliari la «comunicazione» per la cessione del credito o per lo sconto sul corrispettivo è inviata esclusivamente dal soggetto che rilascia il visto di conformità.

Per approfondire:

- Agenzia delle Entrate, Il visto di conformità, febbraio 2021

- Agenzia delle Entrate, Provvedimento 8 agosto 2020

- Agenzia delle Entrate, Provvedimento 12 novembre 2021

- Agenzia delle Entrate, Risoluzione 103/E

- CNDCEC, Superbonus: check list visto di conformità ecobonus e sismabonus, 19 aprile 2021

- DPR n. 322 del 1998 – Regolamento recante modalità per la presentazione delle dichiarazioni relative alle imposte sui redditi

- Decreto antifrode, Dlgs 11 novembre 2021, n. 157 – Misure urgenti per il contrasto alle frodi nel settore delle agevolazioni fiscali ed economiche

Consiglia questo approfondimento ai tuoi amici

Commenta questo approfondimento